Vai fazer um empréstimo? Simule primeiro a sua taxa de esforço

Uma das coisas mais importante na altura de fazer um crédito é perceber a sua taxa de esforço, ou seja, o que pode pagar sem comprometer a sua estabilidade financeira. É fundamental para evitar situações de incumprimento no futuro.

A taxa de esforço é um conceito fundamental para qualquer pessoa que esteja a considerar contrair um empréstimo, seja para a compra de uma casa, um automóvel, ou qualquer outro tipo de crédito pessoal.

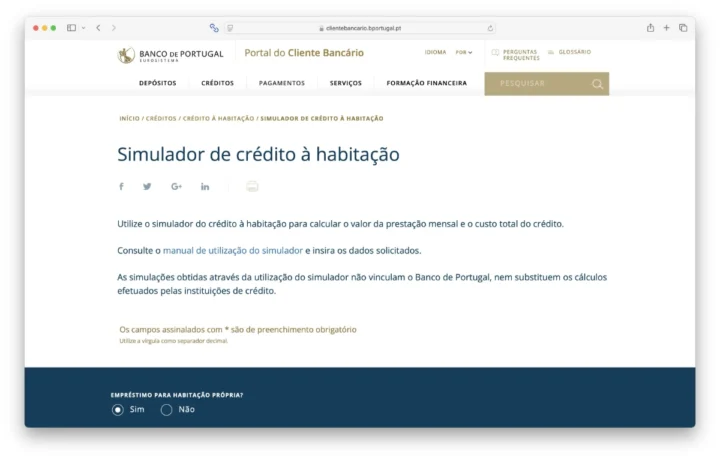

Trata-se de um indicador financeiro que mede a proporção do rendimento mensal de um agregado familiar ou de um indivíduo que é destinada ao pagamento das prestações de empréstimos. Compreender a taxa de esforço e os seus efeitos é crucial para garantir uma gestão financeira saudável e evitar situações de sobre-endividamento. Pode fazer uma simulação no site do Banco de Portugal para perceber até onde pode ir.

A taxa de esforço representa a percentagem do rendimento líquido mensal de uma pessoa ou família que é alocada para o pagamento de dívidas ou prestações de empréstimos.

Em termos simples, indica o peso financeiro que o reembolso de créditos tem no orçamento mensal de um agregado familiar. Por exemplo, se uma pessoa ou família tiver um rendimento mensal de 2.000 euros e pagar 600 euros em prestações de créditos, a sua taxa de esforço será de 30%.

Em Portugal, a maioria das instituições financeiras considera que uma taxa de esforço entre 30 e 35% é aceitável. Isto significa que é a percentagem máxima do rendimento líquido mensal de um agregado familiar que deve ser destinado ao pagamento de créditos. Contudo, em casos excecionais, pode ser permitido que a taxa de esforço atinja até 40%, especialmente se a pessoa ou família tiver rendimentos elevados e outros ativos que reduzam o risco de incumprimento.

Cuidados a ter ao contrair um empréstimo

- Avaliar a capacidade de pagamento: antes de contrair um empréstimo, é essencial avaliar de forma realista a capacidade de pagamento. A taxa de esforço é uma excelente ferramenta para este propósito. Se a taxa de esforço já estiver perto dos 30%, é aconselhável reconsiderar a necessidade de assumir novos encargos financeiros, pois pode comprometer a estabilidade financeira.

- Considerar as variações da taxa de juro: muitos créditos, especialmente os imobiliários, têm taxas de juro variáveis, o que significa que as prestações podem aumentar ao longo do tempo. É importante simular o impacto de possíveis subidas das taxas de juro na prestação do empréstimo e, consequentemente, na taxa de esforço. Uma prestação que hoje é comportável pode tornar-se insustentável no futuro.

- Reservar uma margem para imprevistos: nunca se deve comprometer a totalidade do rendimento disponível. Imprevistos, como despesas médicas ou reparações domésticas, podem surgir a qualquer momento. É prudente assegurar que, mesmo após o pagamento das prestações, resta uma margem confortável para cobrir outras despesas e poupanças.

- Planear a longo prazo: um empréstimo, especialmente um crédito habitação, é um compromisso de longo prazo. Ao calcular a taxa de esforço, deve-se considerar não apenas a situação financeira atual, mas também possíveis alterações futuras, como a reforma, mudanças no emprego ou a necessidade de sustentar filhos ou dependentes.

Consequências de uma taxa de esforço elevada

Uma taxa de esforço elevada pode ter várias consequências negativas. O mais óbvio é o risco de incumprimento, onde o devedor não consegue cumprir com as suas obrigações financeiras, resultando em penhoras ou perda de bens. Além disso, uma elevada taxa de esforço pode levar ao stress financeiro, afetando o bem-estar emocional e a qualidade de vida.

Lembre-se que este é um indicador essencial na gestão financeira e na tomada de decisões sobre a contração de crédito. Manter a taxa de esforço dentro de limites razoáveis é fundamental para garantir uma vida financeira equilibrada e evitar o risco de sobre-endividamento.

Este artigo tem mais de um ano

O Banco de Portugal aceita taxas de esforço liquidas até 50%. Toda a banca, a partir daí, tem de justificar porque concede crédito acima desse valor.

Pode não ter de justificar, porque ainda há limites (reduzidos) de aprovações acima desses 50%.

Não. O banco tem sempre de justificar ao BP porque concede a um cliente um empréstimo com taxa de esforço liquida acima de 50%. Os limites de que falas são a quota máxima de crédito que os bancos tem para conceder créditos com taxa de esforço liquida acima de 50% e até 60% e acima de 60%, face aos créditos concedidos com taxa de esforço liquida até 50%.